山西太原用友软件提醒您:【财税】劳务派遣财税处理,没你想的那么简单!

【财税】劳务派遣财税处理,没你想的那么简单!

什么是劳务派遣?

根据财税 【2016】第47号,劳务派遣是指为了满足用工单位对于各类灵活用工的需求,劳务派遣公司将员工派遣至用工单位,接受用工单位管理并为其工作的服务。

也就是说,派遣员工不是用工单位的人,和用工单位不具备劳动合同关系,只是被派来干活儿的,用工单位只需要按照约定支付劳务费就行了。当然因为劳务派遣公司收去了我们支付的劳务费,所以应该用工单位应该取得发作为税前扣除凭证。

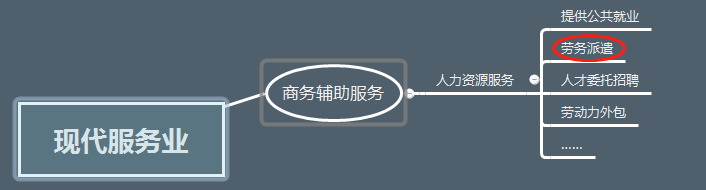

劳务派遣属于什么税目?

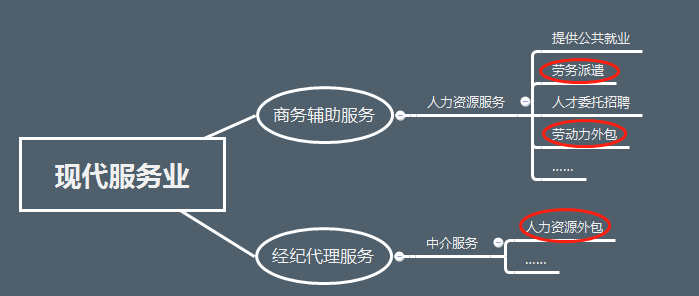

根据财税 【2016】36号文附件1:劳务派遣属于现代服务业,一般纳税人适用税率是6%,小规模纳税人适用3%(如下图)。

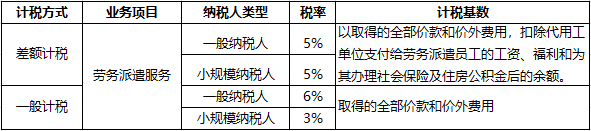

对于劳务派遣公司来说,最主要的成本就是人力成本,也就是劳务人员的工资、社保。由于这部分无法抵扣进项税,所以如果全额对其征收增值税,对这类公司来说就是巨大负担。所以就有了劳务派遣差额征税的规定。

根据财税 【2016】第47号,劳务派遣差额征税规定如下:

对于提供劳务派遣服务的纳税人,不管是一般还是小规模,既可以选择差额计税,也可以选择全额征税。

根据财税〔2016〕47号,选择差额纳税的纳税人,向用工单位收取用于支付给劳务派遣员工工资、福利和为其办理社会保险及住房公积金的费用,不得开具增值税专用发票。

因为这部分是没有交过增值税的,如果开专票给下游抵扣进行就不合理,所以只能差额开具增值税专用发票。

用工单位收到发票后,按照发票上注明的税额抵扣就行了,其他部分计入相应成本费用。

一般纳税人案例

例1:甲公司是一家劳务公司,2019年10月公司从A公司取得劳务费21000元,其中劳务派遣人员的工资计社保等费用18240。该公司选择差额征收,简易计税。

就这笔业务而言,需要缴纳的增值税为:(21000-18240)/1.05*0.05=131.43元。

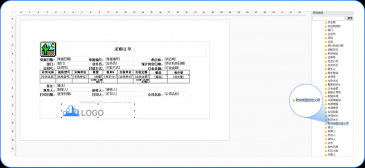

因为劳务派遣差额征税,不能全额开具增值税专用发票,其中扣除部分18240元不能开具增值税专用发票。开具发票样式如下:

账务处理

1.确认劳务派遣公司收入

借:银行存款 21000

贷:主营业务收入 20000

应交税费—简易计税(计提) 1000

2.确认服务成本

借:主营业务成本 18240

贷:应付职工薪酬-工资、社保等 18240

3.取得相关工资、社保缴纳凭据时扣税

借:应交税费—简易计税(扣除 868.57

贷:主营业务成本 868.57

4.缴纳增值税款1000-868.57=131.43元

借:应交税费—简易计税 131.43

贷:银行存款 131.43

申报表填报

①可扣除的工资社保18240元填在附列资料(一)9b行12列:

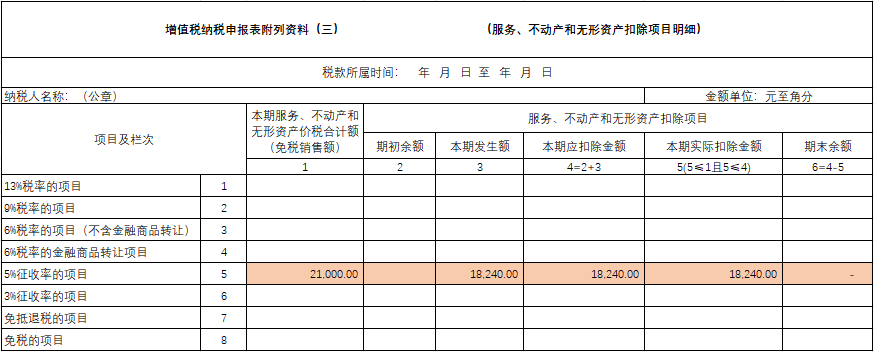

②填写附列资料(三):

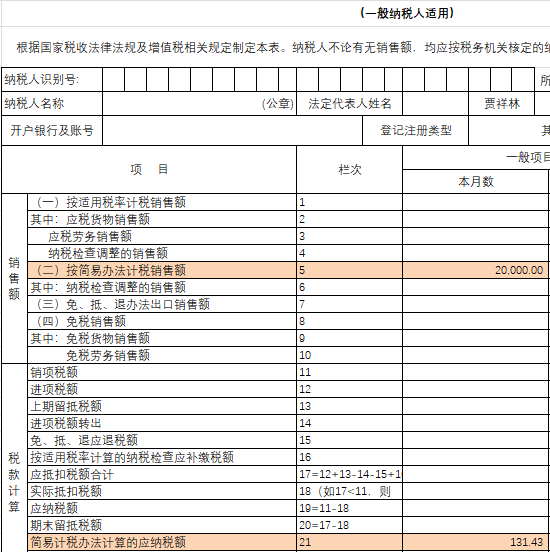

③主表自动生成:

小规模纳税人案例

例2:乙公司是一家劳务派遣公司,小规模纳税人,适用差额计税,在税务局代开了一张专用发票。向客户收取了65264.03元,其中62664.03派遣人员的工资及社保等,剩余的2600是管理费。

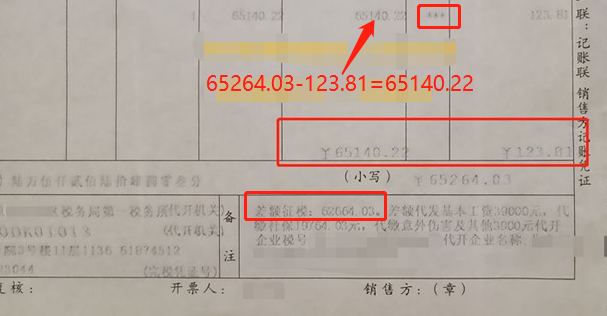

则乙应该缴纳的增值税=(65264.03-62664.03)/1.05*0.05=123.81元,票样如下:

账务处理

①确认公司劳务派遣服务收入

借:银行存款 65264.03

贷:主营业务收入 62156.22

应交税费—应交增值税 3107.81

2.确认成本

借:主营业务成本 62664.03

贷:应付职工薪酬-工资、社保 62664.03

3.取得相关工资、社保缴纳凭证

借:应交税费—应交增值税 2984

贷:主营业务成本 2984

4.申报税款3107.81-2984=123.81元

借:应交税费—应交增值税 123.81

贷:银行存款 123.81

申报表填报

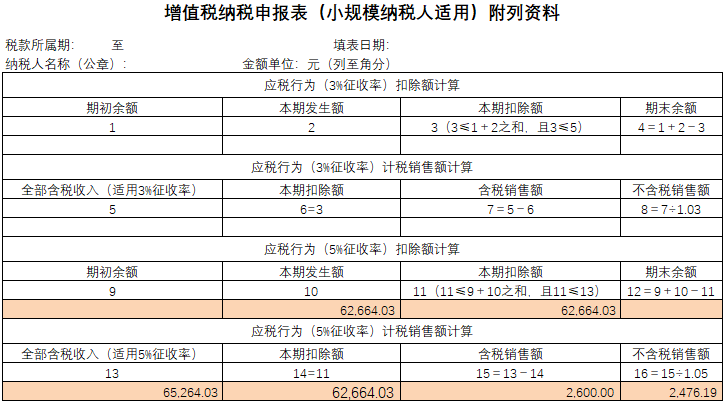

①附列资料

实际需要交税的就是第16栏的销售额,这个栏次的数据要和主表第4栏的数据保持一致。

劳务派遣、劳务外包、人力资源外包

1、劳务派遣、劳务外包的模式下,劳务人员都不是用工单位的,他们的劳动关系在劳务派遣公司或者劳务外包公司,企业需取得发票作为核算依据和税前扣除凭证,但不负责劳务人员的社保和个税。

二者的区别在于:劳务派遣提供的是劳务人员,而劳务分包提供的是某个项目的全部劳务服务。对劳务派遣而言,只提供约定数量的派遣工即可,派遣工完成工作量的多少与劳务派遣公司无关;对劳务分包而言,发包方需要的是分包公司为自己按约完成“工作量”,至于承包方使用多少劳动力与发包单位没有实质关系。

2、人力资源外包服务和劳务派遣、劳务外包又不同,企业将其人力资源部门的全部或部分工作外包给专门的人力资源管理公司,由人力资源管理公司代为办理人员招聘、档案管理、落户、社保开户、发放工资、培训等工作,类似于人事代理。代理费单独取得发票,可以抵扣。

上一篇

上一篇